El oro brilla más intensamente mientras las incertidumbres globales desatan tormentas económicas.

«Que vivas en tiempos interesantes» es una maldición sarcástica a menudo mal citada. Y de hecho, estamos viviendo tiempos interesantes. La incertidumbre geopolítica está aumentando, con la guerra en Ucrania y las tensiones regionales en aumento en todo el mundo. La mayoría del mundo occidental está experimentando una inflación históricamente alta, mientras que los salarios reales se mantienen estables, lo que afecta aún más a las clases bajas y medias. Y los mercados financieros están en una agitación, ya que la política monetaria parece ser incapaz de resolver la inflación. Al mismo tiempo, el dólar estadounidense está perdiendo su papel como la moneda de reserva global dominante.

En estos tiempos interesantes, no es de extrañar que las personas intenten escapar de estas maldiciones modernas dirigiendo su atención hacia refugios seguros. Y, desde que la historia humana puede recordar, el oro ha sido un refugio seguro preferido para proteger la riqueza. Por lo tanto, no sorprende que el precio del oro esté subiendo, cerca de máximos históricos.

Pero ¿cuáles son los factores exactos que contribuyen a este aumento de precio?

Históricamente, períodos de alta inflación generalizada, es decir, un aumento generalizado en el precio de bienes y servicios, conducen a un aumento en el precio del oro. Fue el caso de finales de la década de 1970 y principios de la década de 1980, cuando las tensiones geopolíticas en el Medio Oriente provocaron escasez en el suministro de petróleo y aumentos repentinos en su precio, generando sacudidas repentinas en la economía global. La reacción fue una expansión significativa de la oferta monetaria (es decir, más dinero en circulación) y un aumento del gasto gubernamental. Como consecuencia, los inversionistas, sorprendidos por estos choques y la inflación repentina, dirigieron su atención, y su dinero, hacia refugios seguros como el oro para proteger sus ahorros.

Más recientemente, la pandemia de COVID-19 interrumpió inesperadamente las cadenas de suministro globales y alteró los patrones de consumo, lo que tuvo efectos económicos significativos. Después de la pandemia, estalló una guerra en Europa del Este, a una escala que el viejo mundo no había conocido desde la Segunda Guerra Mundial. Como consecuencia, la inflación se disparó a niveles nunca antes vistos en más de una generación. La historia no se repite, pero a menudo rima. Por lo tanto, personas de todo el mundo están nuevamente buscando coberturas de inversión contra precios desorbitados para preservar la riqueza, un papel tradicional que el oro ha desempeñado bien a lo largo de la historia.

Los estudios clásicos sobre el precio del oro han afirmado el apetito de los inversionistas por poseer oro si su precio aumenta lo suficiente como para compensar el interés perdido de los bonos gubernamentales dereferencia. Los rendimientos de los bonos parecen haber cambiado desde principios de marzo de 2023, en lo que se percibe como una creciente expectativa del fin de las subidas de tasas de interés de la Reserva Federal con una posible recesión económica en el horizonte. Una vez más, ante la incertidumbre, los mercados reaccionan de manera conservadora, dirigiendo su atención hacia activos más seguros como el metal brillante.

Como si estos factores no fueran suficientes, 2023 también ha traído una cantidad impactante de quiebras bancarias en Estados Unidos y Europa. La interrupción entre las instituciones financieras, que llevó al cierre de varios bancos estadounidenses y la absorción de Credit Suisse, demasiado grande para quebrar, por otro banco helvético, ha vuelto a generar temores de una mayor inestabilidad financiera y una disminución de la confianza en las instituciones financieras tradicionales. Las campanas están sonando en todo el mundo exigiendo activos que puedan proteger la riqueza.

Nuevamente, la historia está rimando. Como consecuencia de la crisis financiera de 2008, los gobiernos globales aumentaron significativamente el gasto público. Esto tuvo consecuencias imprevistas en países altamente endeudados que enfrentaron dificultades para adaptarse a las circunstancias cambiantes. Fue el caso de algunos estados miembros de la Unión Europea, unidos bajo un mercado único y una moneda única, el euro, que redujo el margen de maniobra en sus políticas públicas. Naciones económicamente frágiles que ya enfrentaban restricciones significativas, como Portugal, Irlanda, Grecia y España, tuvieron que ser rescatadas para evitar el incumplimiento de sus deudas públicas. Y, como hemos visto, la deuda pública se considera un activo libre de riesgo, ¿verdad? Bueno… En el borde del precipicio, ¿hacia dónde se volvieron los inversionistas y las personas comunes para proteger su riqueza? Hacia el oro, lo que llevó a su precio a niveles sin precedentes.

Un tema parece ser diferente. En la crisis anterior, Estados Unidos emergió como un ancla financiera, incluso cuando tuvieron un papel definitivo en desatar algunas de las olas que llevaron a esas tormentas. El dólar estadounidense siempre fue indiscutible como la verdadera moneda global, dominando el comercio internacional. Lo que parece ser diferente ahora es que el papel económico líder de Estados Unidos, el poder detrás de la Pax Americana, está siendo desafiado en varios frentes.

En primer lugar, los países con grandes deudas públicas denominadas en USD han estado buscando alternativas para aumentar su independencia económica respecto a los cambios en las políticas internas de Estados Unidos que podrían afectar las tasas de interés. Un argumento que también es válido para los países y los bancos centrales que buscan diversificar sus reservas internacionales.

En segundo lugar, varios países están desafiando el papel del dólar estadounidense como la moneda de facto para pagos internacionales. El comercio internacional denominado en USD disminuyó del 73% en 2001 al 57% en el últimotrimestre de 2022. Con las crecientes tensiones políticas y económicas, países como China están buscando promover el uso del renminbi en el comercio internacional, especialmente en África. Este movimiento también ha sido seguido por países con severas sanciones impuestas por Estados Unidos, como Rusia e Irán.

Pero los desafíos para el dólar estadounidense no provienen solo del extranjero. Incluso individuos, a menudo ciudadanos nacionales, buscan formas alternativas de dinero para sus ahorros, pagos y reservas de valor. Esto lo estamos viendo también con el aumento de las criptomonedas, como Bitcoin (adoptado como moneda de curso legal en El Salvador en 2021) o las stablecoins.

En resumen, estos son los ingredientes para una receta inevitable. Agregue la inestabilidad financiera, una inflación sin precedentes, una guerra en Europa y tensiones geopolíticas, y un dólar debilitado, ¿qué obtenemos? Una tormenta perfecta para activos de reserva como el oro para dispararse.

Realmente vivimos en tiempos interesantes. Y en medio de esta volatilidad, pocas certezas permanecen. Una de ellas, que nos ha acompañado desde tiempos inmemoriales, es el papel del oro como refugio seguro para sobrellevar la tormenta. Porque en tiempos oscuros, nada brilla como él.

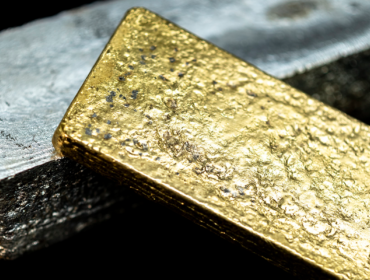

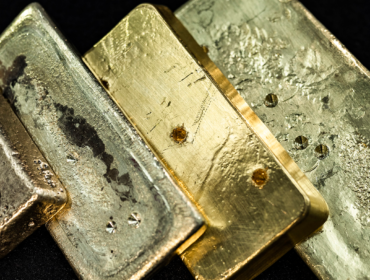

La Casa de Moneda de Colombia es una refinería y ensayadora de oro y plata de renombre internacional. Con sede en Colombia, somos confiables para los mineros de toda América Latina y para los compradores de lingotes y barras de oro en todo el mundo. Establecidos en 1997, pero expertos en oro desde el siglo XIX.